よくある質問

《青色申告》編

≪記帳≫編

≪消費税≫編

≪年末調整≫編

Q.年末調整、事前チェックポイントは? |

A.ここには各申告書のチェックポイント、添付してもらう書類の種類が記載されています。

これらをチェックしてもらうことで提出漏れや修正漏れを防ぐことが出来ます。段取り良く年末調整を進めましょう。

特に今年の中途入社で前職がある従業員には、前職の源泉徴収票を提出してもらう必要があります。

従業員の方に書いてもらう書類です

●給与所得者の扶養控除等申告書

□従業員やその家族の氏名、生年月日は正しいですか?

□結婚や出産、家族の就職などで、変更はありましたか?

□年間所得の見積額の記載をしましたか?

□同居の有無や、障害者等についても記入もれはありませんか?

●給与所得者の配偶者特別控除申告書

□その従業員は結婚していますか?

→ 未婚の場合記入不要です。

□配偶者の収入や所得は正しく記入されていますか?

→ まだ確定していないときは見込みでお願いいます。

●給与所得者の保険料控除申告書

□生命保険・個人年金などの保険料を支払っていますか?

→ 記入するとともに証明書を添付してください。

□地震保険料を支払っていますか?

→ 記入するとともに証明書を添付してください。

□天引きの保険料以外に、国民年金や国民健康保険料を支払っていますか?

→ 記入するとともに、国民年金保険料は証明書を添付してください。

□小規模企業共済に加入していますか?

→ 記入するとともに証明書を添付してください。

●その他

□住宅借入金等特別控除をうけますか?

→ 住宅借入金等特別控除申告書、借入金の年末残高等証明書を添付してください。

※今年、ご購入の場合には年末調整はできません。ご本人で確定申告をする必要があります。

□今年入社し前職があります。

→ 前職の源泉徴収票を添付してください。

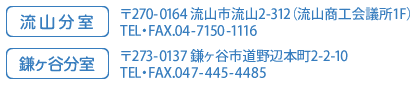

ご不明な点は、松戸青色申告会までお問合わせ下さい。

≪確定申告≫編

Q.確定申告ってなんですか? |

A.毎年1月1日から12月31日までに得たすべての所得(収入)を計算して、申告・納税する必要があります。

確定申告では1年間に得た所得を計算し、納税額を確定させますが、あらかじめ源泉徴収という形で税金を徴収されている場合や、予定納税という形で税金を前払いしている場合もあります。したがって、確定申告は税金を計算し払った税金との精算の手続きという意味合いもあります。

確定申告をしなければならないのはどのような人でしょうか?

まず、個人事業主(不動産収入含む)は確定申告が必要というのが一般的でしょう。

しかし、給与所得者、いわゆるサラリーマンであっても確定申告しなければならないケースがたくさんあります。

例えば、給与の収入金額が2,000万円を超える場合や2か所以上から給与を受け取っている場合は確定申告が必要になります。

また、年末調整ではできない控除の適用(住宅借入金等特別控除の初年度等や医療費控除、寄付金控除、雑損控除)を受けるためには確定申告をしなければなりません。

年末調整ではできない控除を受けるため、確定申告をすることによって、納めすぎた所得税を返してもらうことができます。