よくある質問

《青色申告》編

≪記帳≫編

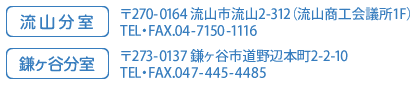

Q.相談予約はしなければいけませんか? |

●確定申告の予約

期間:平成30年2月1日〜3月15日

完全予約制となります。

予約方法詳細は後日、会報にてお知らせいたします。

●年末調整の予約

年末調整については予約不要です。記帳相談などがある場合は電話予約をお願いします。

12月の給与が確定していれば12月中も年末調整ができますので、お早めに事務局へお越し下さい。

持ち物:源泉徴収簿、前回までの納付書の控、各種控除証明書(専従者・従業員のもの)、前職がある場合はその源泉徴収票など

年末調整について詳しくはこちら

≪消費税≫編

≪年末調整≫編

Q.年末調整が必要な人は誰ですか? |

A.年末調整の対象となる人は、基本的に給与をもらっている人で、下に示す人たちを指します。もちろん、このなかには事業専従者も含まれます。

ただし従業員の方は、「給与所得者の扶養控除等申告書」を、年末調整を行う日までに事業主へ提出していなければ、年末調整を受けることはできません。

また、年末調整は通常年末に行いますが、年末調整の対象者によっては年の途中に行う場合があります。

年末調整の対象者とは、事業主に「給与所得者の扶養控除等(異動)申告書」を提出し、次のいずれかに該当する人です。

(1)1年を通じて勤務している人

(2)年の途中で就職し、年末まで勤務している人

(3)年の途中で退職した人のうち次の人

・死亡により退職した人

・著しい心身の障害のため退職した人で、その退職の時期からみて、本年中に

再就職が出来ないと見込まれる人

(4)年の途中で海外の支店へ転勤したこと等により、非居住者となった人

反対に対象にならない人は?

(1)上記であげた人のうち、本年度中の主な給与の収入金額が2,000万円を超える人

(2)上記であげた人のうち、災害により被害を受けて、「災害被害者に対する租税の減免、

徴収猶予等に関する法律」の規定により、本年度分の給与に対する源泉所得税の徴収

猶予または還付を受けた人

(3)2ヶ所以上から給与の支払を受けていて、他の給与の支払者に「給与所得者の扶養控除

等(異動)申告書」を提出している人や、年末調整を行う時までに「給与所得者の扶養

控除等(異動)申告書を提出していない人

(4)年の途中で退職した人で、上記(3)に該当しない人

(5)非居住者

(6)継続して同一の雇用主に雇用されない人

会員様は事務局にて年末調整をお手伝いさせていただきます。

※年末調整の対象とならない人は、確定申告をして税額の精算をすることが必要となります。

≪確定申告≫編

Q.確定申告ってなんですか? |

A.毎年1月1日から12月31日までに得たすべての所得(収入)を計算して、申告・納税する必要があります。

確定申告では1年間に得た所得を計算し、納税額を確定させますが、あらかじめ源泉徴収という形で税金を徴収されている場合や、予定納税という形で税金を前払いしている場合もあります。したがって、確定申告は税金を計算し払った税金との精算の手続きという意味合いもあります。

確定申告をしなければならないのはどのような人でしょうか?

まず、個人事業主(不動産収入含む)は確定申告が必要というのが一般的でしょう。

しかし、給与所得者、いわゆるサラリーマンであっても確定申告しなければならないケースがたくさんあります。

例えば、給与の収入金額が2,000万円を超える場合や2か所以上から給与を受け取っている場合は確定申告が必要になります。

また、年末調整ではできない控除の適用(住宅借入金等特別控除の初年度等や医療費控除、寄付金控除、雑損控除)を受けるためには確定申告をしなければなりません。

年末調整ではできない控除を受けるため、確定申告をすることによって、納めすぎた所得税を返してもらうことができます。